.jpg)

PMS Sertifikatı imtahanlarında işçiyə hədiyyə verilməsinin onun gəlir vergisinə təsiri ilə bağlı məqam

Satışı davam edən "PMS Sertifikatı - II mərhələ" (III nəşr) kitabından seçmə

...

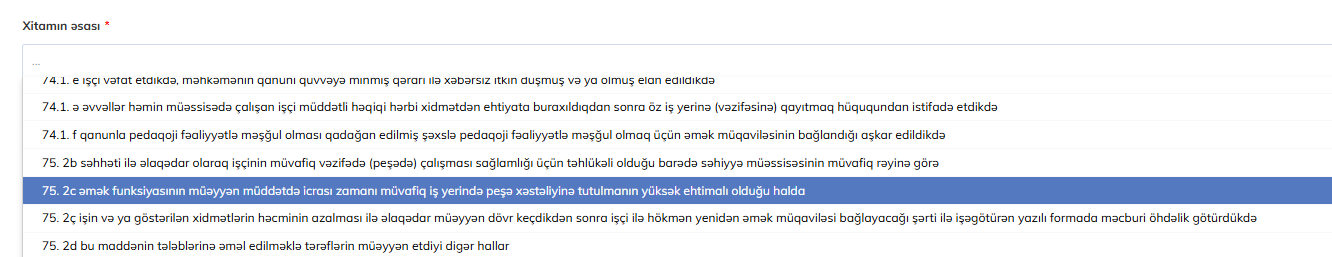

Yeddinci hal işəgötürənin işçiyə əmək haqqıdan əlavə ödənişlər həyata keçirməsidir. Əmək Məcəlləsinin 157-ci maddəsinə əsasən, əmək haqqının tərkibinə aylıq tarif (vəzifə) maaşı, əlavələr və mükafatlar daxildir. Vergi Məcəlləsinin 98.1-ci maddəsində qeyd edilir ki, fiziki şəxs tərəfindən muzdlu işlə əlaqədar alınan gəlir dedikdə, əmək haqqı, bu işdən alınan hər hansı ödəmə və ya fayda, o cümlədən əvvəlki iş yerindən, yaxud gələcək muzdlu işdən alınan gəlir başa düşülür.

Misal üçün, işəgötürənin öz işçisinə malı, işi və ya xidməti təqdim etdiyi, yaxud hədiyyə verməsi işçinin gəliri hesab edilir.

Vergi Məcəlləsinin 102.1.3.1-ci maddəsinə uyğun olaraq hədiyyələrin və təhsil haqlarını ödəmək üçün maddi yardımın, birdəfəlik müavinətin dəyərinin 2500 manatadək olan hissəsi, mirasların dəyərinin 20000 manatadək olan hissəsi gəlir vergisindən azad edilib. Bir məsələni vurğulayaq ki, 1 yanvar 2024-cü il tarixə kimi hədiyyələrin və təhsil haqlarını ödəmək üçün maddi yardımın, birdəfəlik müavinətin dəyərinin 1 000 manat hissəsi gəlir vergisindən azad edilirdi. 1 yanvar 2024-cü il tarixdən həmin məbləğ 2 500 manata çatdırılıb.

İşçilərə verilən maddi yardımın gəlir vergisindən azad edilməsi ilə bağlı bir məqama xüsusi diqqət yetirmək lazımdır ki, birdəfəlik müavinət işçinin aylıq gəlirlərinin tərkibinə daxil edilir.

Mİsal. İşçinin aylıq əmək haqqı 1 800 manatdır, işəgötürənin qərarına əsasən, işçiyə 1200 manat məbləğində birdəfəlik müavinət ödənilib. Bu halda işçiyə gəlir vergisi hesablandıqda, Vergi Məcəlləsinin 102.1.6-ci maddəsində nəzərdə tutulan 200 manatlıq güzəşt tətbiq edilməyəcək. Çünki işçinin aylıq gəliri 3 000 manat (1 800 manat (əmək haqqı) + 1 200 manat (birdəfəlik müavinət)) təşkil edir. Vergi Məcəlləsinin 102.1.6-cı maddəsində nəzərdə tutulan 200 manat güzəşt isə muzdlu işlə əlaqədar əldə edilən aylıq gəliri 2500 manatadək olduqda tətbiq edilir. Bu zaman işçi üzrə hesablanan gəlir vergisi 252 manat (3 000 manat (aylıq gəlir) - 1 200 manat (birdəfəlik müavinət)) x 14 faiz (gəlir vergisinin dərəcəsi)) təşkil edəcək.

Sonda bir məsələni bildirək ki, Vergi Məcəlləsinin 102.1.3-cü maddəsindəki iki ödəniş təsdiqedici sənədlər əsasında gəlir vergisindən azad edilir. Maddənin tələblərinə əsasən, təhsil və ya müalicə (o cümlədən cərrahiyyə əməliyyatı üçün) haqlarını ödəmək üçün maddi yardım, birdəfəlik müavinət almış şəxslərə bu güzəşt o halda verilir ki, həmin məbləğlərin təyinatı üzrə ödənildiyini təsdiq edən müvafiq sənədlər təqdim edilmiş olsun.

Satışda olan YENİ nəşrlərimiz:

Sifariş üçün əlaqə vasitələri: 050-368-12-72 (what's app və telegram da aktivdir) və ya mksacademy2022@gmail.com

1. Vergi Qanunvericiliyi və Şərhlər Toplusu 2024 (YENİ) - ARTIQ SATIŞDA

5. PMS Sertifikatı (II mərhələ) - III nəşr Test və tapşırıqlar toplusu - ARTIQ SATIŞDA

2. Maliyyə Hesabatlarının Beynəlxalq Standartları (III nəşr) - SATIŞI davam edir

3. A-dan Z-yə: Kargüzarlıq - Satışı davam edir

4. Əmək Qanuvericiliyi Toplusu 2023 - Satışı davam edir

5. Vergi Məcəlləsi. Ümumi hissənin izahı (IV nəşr) -2024 - ARTIQ SATIŞDA

7. Vergi uçotu A-dan-Z-yə (VII nəşr) - 2024 - Mart ayından satışda

8. Əmək Bələdçisi - 2024 - May ayından satışda

9. Əmək Platforması - 2024 - Aprel ayından satışda

10. Vergi Platforması - 2024 - May ayından satışda satışda

11. Əməyin uçotu: A-dan Z-yə (IV nəşr) - Mart ayından satışda

12. PMS Sertifikatı (I mərhələ) - I nəşr Test və tapşırıqlar toplusu - May 2024-cü il tarixdən satışda

13. Vergi Məcəlləsi. Xüsusi hissənin izahı - Aprel 2024-cü il tarixdən satışda

.jpg)

.jpg)

0 Komment

Şərh yazın